恭喜

德方纳米 & 华泰联合

单位:万元

注:表格中净利为(扣非)归母净利

3月19日,第十八届发审委的第二次发审会,仍是仅对一家公司——深圳市德方纳米科技股份有限公司提供“1对1”VIP服务,过会率继续100%。

作为第十八届发审委的第二次IPO审核,审核委员的阵容,依旧有4名担任过第十七发审委的“沙场老兵”,分别是郭旭东、马哲、黄侦武、周海斌。

其中,担任北京国枫律师事务所合伙人的马哲,在担任第十七届发审委时的战绩为,审核47家企业,过会率78.72%,比平均过会率64.39%高不少。除马哲外,其余三人均参加过第十八届发审委的“首秀”。

另外,参与第十八届发审委第二次IPO审核的,还有深交所创业企业培训中心副主任陈天骥、山东证监局综合业务监管处处长姚旭东、北京市嘉源律师事务所上海分所合伙人陈鹤岚。

德方纳米主要从事纳米级锂离子电池材料制备技术的开发,并生产和销售相关产品。虽然德方纳米所处行业这两年政策动荡江湖飘扬,但是行业波动和整合之后会进入崭新的发展快车道,德方纳米产品作为锂电池的核心原材料也具备一定的市场竞争力,再加上德方纳米业绩规模也符合IPO的基本门槛。因此顺利过会。

01

德方纳米

德方纳米是一家主营新能源电池正极材料的企业,正极材料包括纳米磷酸铁锂和碳纳米管导电液,这也正是生产新能源电池中核心部件——电芯的主要原材料,因此公司的主要客户为目前市场上的新能源电池制造商,包括宁德时代与比亚迪两大新能源巨头。

【关注重点1:新三板转A,招股书只更新至2017年】

德方纳米,曾经是一家新三板公司,主要从事于研发、生产和销售纳米材料及其应用产品。

德方纳米首份申报稿于2016年9月2日报送,并于2017年12月18日更新。截至3月19日,公开的申报稿,财务报表只到了2017年上半年。

【关注重点2:业绩高速稳定发展】

2014年至2017年1-9月,德方纳米实现的收入分别是1.3亿元、3.1亿元、5.6亿元和5.6亿元,实现的归属母公司的扣非后净利润分别为1702万元、6620万元、7062万元和4732万元。根据德方纳米进行的2017年度盈利预测报告,发行人2017年全年实现的收入是8.3亿元,实现的扣非后净利润为9100万元。

德方纳米不论是收入还是净利润都还是保持高速稳定增长的趋势。

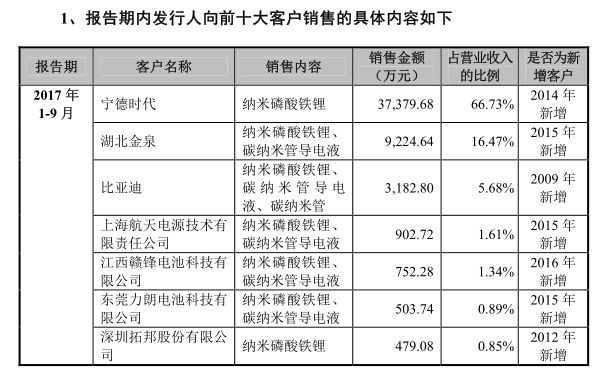

【关注重点3:大客户依赖】

据招股书披露,德方纳米对宁德时代与比亚迪两大客户的销售收入占比较大,或存严重的大客户依赖,尤其是对第一大客户宁德时代的销售金额逐年显著上涨,撑起了德方纳米近年来的收入增长空间。

2015年至2017年9月30日,德方纳米对宁德时代与比亚迪两个新能源巨头的合计销售收入占比分别为80.74%、72.76%、72.41%,最近三期的占比都突破了70%以上。

值得注意的是,宁德时代2014年成为德方纳米的新增客户,据披露,德方纳米报告期内对宁德时代的销售收入分别为2,439.17万元、1.58亿元、3.55亿元、3.74亿元,占当期营业收入比例分别为18.78%、50.35%、63.17%、66.73%,占比节节上升,从2015年开始就已经超过50%这根红线,最近期已经占比接近70%。

【关注重点4:深港产学研最大的赢家】

此次德方纳米通过IPO发审,除了最初的几位创始人兼一致行动人吉学文等人外,深港产学研创业投资有限公司将是最大的赢家。

公开资料显示,德方纳米前身深圳市德方纳米科技有限公司成立于2007年1月,由自然人吉学文、杨海燕和王允实发起成立。

就在德方纳米成立仅两年时的2009年3月,深港产学研便以1000万元认购其注册资本11.111万元。

一个月后的2009年4月,德方纳米再度增资,深港产学研认缴18.889万元,获得其18.889万的注册资本。

2010年3月2日,德方纳米继续增资,这一次产于增资的除了新增股东南山科创外,深港产学研也参与其中。

要指出的是,此次南山科创以增资价格为48.89元/一元出资额,共增资300万元,获得其61364元注册资本,而深港产学研的增资价格却依然仅为1元/一元出资额,共增资6818元。

对于同样参与增资,却价格差距如此之大,德方纳米给出的解释是“深港产学研旨在股权反摊薄,确保南山科创投资后,其持股比例仍然维持在10%。”

同样在一个月后的2010年4月,拓邦股份以61.48元/一元出资额对其增资,同时,深港产学研依然以1元/一元出资额增资3696元。

2010年7月14日,德方纳米原股东杨海燕又以300万元的价格向深港产学研转让65060元的出资额,转让价格则仅为46.11元/一元出资额。

值得注意的是,这一价格不仅远低于三个月前拓邦股份对其的增资价61.48元,也低于早前南山科创的增资价格48.89元。

经历多次增资和股权变更后,在2016年德方纳米申报IPO之前,深港产学研则以1319.94万元的成本获得了德方纳米312.294万股,位列德方纳米第四大股东之列,平均每股成本仅为4.22元/股。

德方纳米招股书显示,其此次IPO欲发行不超过1069万股,计划募资9.95亿。若按此计算,其发行价则约在93元/股。

这也就意味着,仅仅以其发行价计算,深港产学研所持有的德方纳米股票市值便达近3亿,回报率超过22倍。

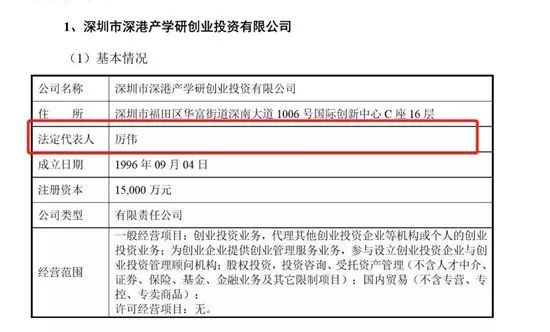

深港产学研的来头也不容小觑。

据公开资料显示,深港产学研法定代表人为厉伟,其股权结构中,自然人崔京涛持有其77.87%的股权。

厉伟即为国内知名经济学家厉以宁之子,而崔京涛即为厉伟之妻。

作者简介:尚普咨询,创办于2008年,是最早提供IPO与再融资募投项目可行性研究报告的专业顾问机构之一。服务内容还包括IPO行业市场研究、企业发展战略规划咨询、上市培训及一体化全案咨询等专业服务。

北京公司:海淀区北四环中路229号海泰大厦1118、1120、1127、1129室

市场调研:010-82885719 投资咨询:010-82885739 IPO咨询:13552565382

上海公司:黄浦区延安东路45号工商联大厦717室

市场调研:021-61397134 投资咨询:021-64023562 IPO咨询:13611322396

广州公司:天河区珠江新城华夏路30号富力盈通大厦41层 电话:020-84593416 13527831869

深圳公司:福田区深南大道2008号凤凰大厦2栋26C1室 电话:18148563314

尚普咨询集团有限公司 版权所有 京ICP备08011146号-6 国统涉外证字第1690号

Copyright @ 2008-2023 Shangpu-China.Com All Rights Reserved